Credit Default Swaps (CDS): Panduan Lengkap

Meta Description

Credit Default Swaps (CDS) adalah instrumen keuangan yang kompleks yang digunakan untuk mengelola risiko kredit. Artikel ini memberikan panduan lengkap tentang CDS, termasuk cara kerjanya, manfaatnya, dan risikonya.

Meta Keywords

Credit Default Swaps, CDS, Derivatif Kredit, Manajemen Risiko, Pasar Keuangan

Apa itu Credit Default Swap (CDS)?

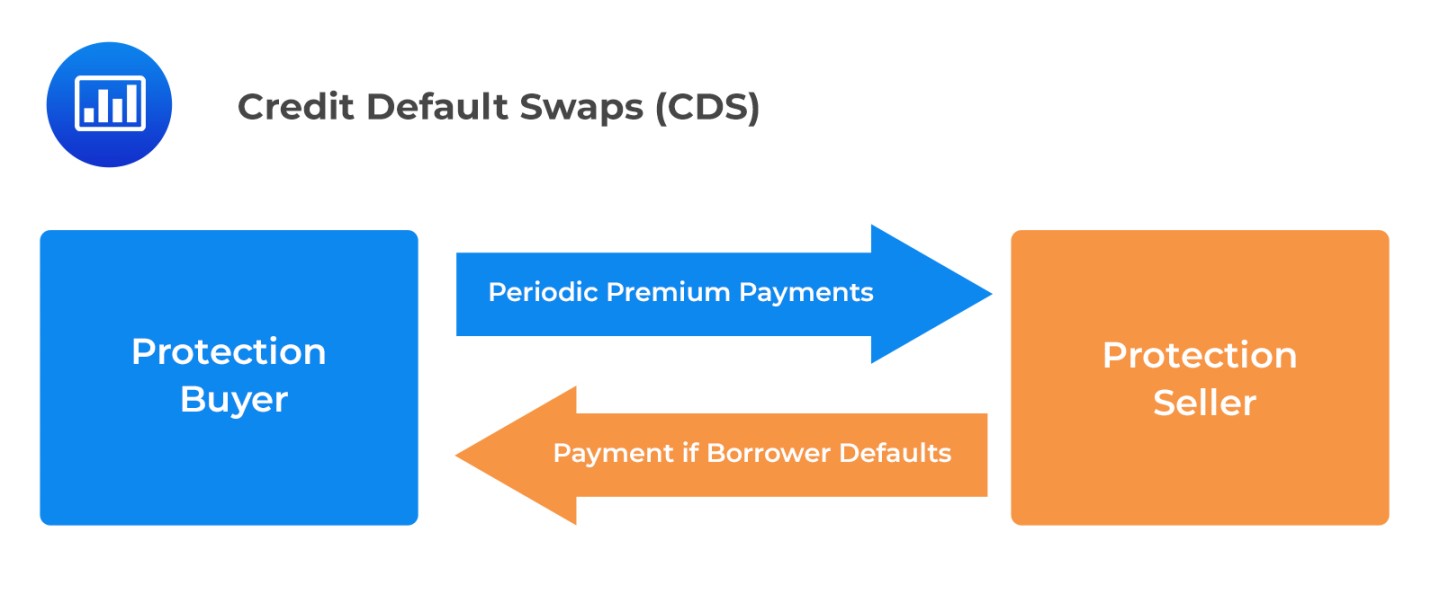

Credit Default Swap (CDS) adalah kontrak derivatif kredit antara dua pihak di mana pihak pembeli CDS (pelindung) membayar premi kepada pihak penjual CDS (penjamin) untuk mengasuransikan diri terhadap risiko gagal bayar pada aset referensi yang mendasarinya. Jika aset referensi mengalami peristiwa kredit (seperti gagal bayar, restrukturisasi, atau kebangkrutan), penjual CDS harus membayar pembeli CDS kompensasi yang setara dengan nilai nominal aset referensi.

Bagaimana Cara Kerja CDS?

CDS melibatkan tiga pihak utama:

Pembeli CDS (pelindung): Pihak yang membeli CDS untuk mengasuransikan diri terhadap risiko gagal bayar pada aset referensi.

Saat membeli CDS, pembeli CDS membayar premi kepada penjual CDS. Premi ini ditentukan oleh beberapa faktor, termasuk risiko kredit aset referensi, jangka waktu CDS, dan nilai nominal aset referensi.

Jika aset referensi mengalami peristiwa kredit, penjual CDS harus membayar pembeli CDS kompensasi yang setara dengan nilai nominal aset referensi. Penjual CDS kemudian dapat mencoba untuk memulihkan kerugiannya dengan mengambil alih aset referensi atau dengan menuntut penerbit aset referensi.

Manfaat CDS

CDS menawarkan beberapa manfaat bagi investor, termasuk:

Perlindungan terhadap risiko kredit: CDS dapat digunakan untuk mengasuransikan diri terhadap risiko gagal bayar pada aset referensi tertentu. Hal ini dapat membantu investor untuk melindungi portofolio mereka dari kerugian finansial.

Risiko CDS

CDS juga membawa beberapa risiko, termasuk:

Risiko counterparty: Risiko bahwa penjual CDS tidak akan mampu memenuhi kewajibannya untuk membayar kompensasi jika terjadi peristiwa kredit.

Siapa yang Menggunakan CDS?

CDS digunakan oleh berbagai macam investor, termasuk:

Manajer dana: Manajer dana menggunakan CDS untuk melindungi portofolio mereka dari risiko kredit.

Regulasi CDS

CDS diatur oleh berbagai otoritas regulasi di seluruh dunia. Regulasi ini dirancang untuk mengurangi risiko yang terkait dengan CDS dan untuk melindungi investor.

Peristiwa CDS Terkenal

Salah satu peristiwa CDS paling terkenal adalah krisis keuangan global 2008. CDS memainkan peran penting dalam krisis ini, karena banyak investor telah membeli CDS pada obligasi yang didukung hipotek (MBS) yang pada akhirnya gagal bayar. Hal ini menyebabkan kerugian besar bagi para investor yang telah membeli CDS, serta bagi para penjual CDS yang tidak mampu memenuhi kewajiban mereka.

Masa Depan CDS

Pasar CDS kemungkinan akan terus berkembang di tahun-tahun mendatang. CDS adalah alat yang ampuh yang dapat digunakan untuk mengelola risiko kredit, tetapi penting untuk memahami risiko yang terlibat sebelum berinvestasi dalam CDS.

Kesimpulan

Credit Default Swaps (CDS) adalah instrumen keuangan yang kompleks yang digunakan untuk mengelola risiko kredit. CDS dapat bermanfaat bagi investor, tetapi mereka juga membawa risiko. Penting untuk memahami cara kerja CDS, manfaatnya, dan risikonya sebelum berinvestasi dalam CDS.

FAQ

CDS dan asuransi kredit sama-sama digunakan untuk melindungi investor dari risiko gagal bayar. Namun, ada beberapa perbedaan utama antara kedua instrumen tersebut. CDS adalah kontrak derivatif, sedangkan asuransi kredit adalah produk asuransi tradisional. Ini berarti bahwa CDS diatur oleh otoritas regulasi yang berbeda dan tunduk